Shopping fiscal: déménager pour bénéficier au mieux des différentes législations et taxations régionales?

Les droits de succession et les droits d’enregistrement pour les donations sont des matières qui ont été régionalisées par la loi du 13 juillet 2001. Cela implique qu’il existe trois codes distincts, un pour chacune des trois Régions. Et certains testateurs ou donateurs n’hésitent plus à déménager pour bénéficier du régime le plus intéressant pour leurs héritiers.

“Aujourd’hui, avec les droits de succession et d’enregistrement, il y a une sorte de concurrence entre les Régions, prévient Michel Maus, expert fiscal et professeur à la VUB. La Flandre, Bruxelles et la Wallonie tentent d’attirer davantage de résidents en offrant toutes sortes de rabais sur les droits de succession et de donation. C’est que plus le nombre d’habitants est élevé, plus la Région perçoit de recettes au titre de l’impôt sur le revenu des personnes physiques. Une stratégie politique trop peu souvent prise en compte mais qui est toujours d’actualité.” C’est effectivement la résidence du donateur ou du testateur qui détermine de quel régime relève la donation ou l’héritage. Pour autant, quitte-t-on réellement une Région pour une autre afin d’épargner des impôts à ses héritiers? Rappelons que seuls le logement familial (donc la résidence principale) et les biens meubles (limités à 50.000 euros en Flandre, 15.000 à Bruxelles et 12.500 en Wallonie) sont exonérés des droits de succession et de donation si le transfert a lieu entre conjoints. Pour bénéficier d’un meilleur régime, les Wallons ou Bruxellois possédant une seconde résidence en bord de mer pourraient facilement être tentés par un déménagement officiel. Ce que confirme l’avocate spécialiste en droit fiscal Typhanie Afschrift: “On constate parmi la clientèle une tendance pour certaines personnes n’ayant pas d’attache particulière avec une Région à se délocaliser en Flandre plutôt qu’en Wallonie ou à Bruxelles. La Flandre présente en effet des attraits fiscaux indéniables par rapport aux autres Régions même si les positions strictes et parfois contestables sur le plan légal adoptées par Vlabel (l’administration fiscale flamande, Ndlr) doivent inciter à la prudence.”

C’est la résidence du donateur ou du testateur qui détermine de quel régime relève la donation ou l’héritage.

L’inverse peut également se passer. Des Flamands qui passent plus de temps dans leur chalet en Ardenne que chez eux peuvent être tentés par une relocalisation. “A Bruxelles et en Wallonie, il est plus facile d’organiser par contrat de mariage certains aspects patrimoniaux pour ne pas devoir payer de taxes et avantager son ou sa partenaire, par exemple”, explique Anton van Zantbeek, du cabinet d’avocats Rivus.

“N’oubliez pas qu’en matière de droits de donation et de succession, on regarde là où vous avez le plus vécu au cours des cinq dernières années pour déterminer la résidence fiscale du donateur ou du testateur, avertit Emilie Van Goidsenhoven, associée au cabinet Tiberghien et spécialiste de la fiscalité franco-belge. Vous devez donc y avoir habité pour contrer le shopping fiscal entre les différentes Régions.” L’avocate fait cependant remarquer que ceux qui en ont l’occasion ne la ratent pas. Les Français qui viennent vivre en Belgique avec leur famille pendant plusieurs années pour leur travail, par exemple, profitent de leur séjour pour faire des donations: en Belgique, les droits de donation sont inférieurs à ceux d’une succession, ce qui n’est pas le cas en France. De plus, les taux belges sont généralement inférieurs aux français, notamment en ce qui concerne les cadeaux mobiliers.

De plus en plus divergents?

“Je remarque que les chemins pris par les différentes Régions divergent pour parfois se rejoindre plus tard, remarque Emilie Van Goidsenhoven. La Flandre est souvent pionnière. Par exemple, elle a été la première à actualiser le régime fiscal applicable à la transmission des entreprises familiales. Ensuite, Bruxelles a suivi. La Wallonie, pour l’instant, dispose toujours de l’ancienne législation avec des conditions parfois plus strictes, comme le maintien de 75% du personnel de l’entreprise. De même, en ce qui concerne la fiscalité lors du transfert de polices d’assurance-vie, la Flandre a été la première à modifier sa position, suivie par Bruxelles et la Wallonie.”

La régionalisation de cette matière l’y autorisant, la Région flamande a choisi de prendre en charge la perception des droits de succession et de donation. Depuis le 1er janvier 2015, c’est donc l’administration fiscale flamande (Vlabel), basée à Alost, qui encaisse ces droits alors que les deux autres Régions ont choisi de laisser cette tâche à l’administration fédérale.

Côté fédéral, nous trouvons toutes les informations que nous souhaitons. La porte-parole du SPF Finances nous indique sans hésitation le chemin vers les recettes des successions et donations de 2002 à 2022 (voir le graphique ci-dessous), même si cette dernière année est bien évidemment incomplète. Pour les droits de succession, on obtient même l’évolution des recettes depuis 1970 en quelques clics de souris. En revanche, après plusieurs courriels à Vlabel et au cabinet du ministre flamand des Finances, nous ne savons toujours pas comment les recettes évoluent au fil des ans dans la partie nord du pays.

Ce qu’on fait soi-même…

Nous avons quand même fini par trouver dans le rapport annuel de Vlabel pour 2021 (mis en ligne après que nous avions signalé qu’il était introuvable), que les droits de succession (régularisations fiscales incluses) ont contribué à hauteur de 1,6 milliard d’euros aux recettes du budget flamand (sur un total de 7,4 milliards). Après les droits d’enregistrement (parmi lesquels on trouve les droits d’enregistrement sur les donations), les successions réprésentent donc le deuxième poste en termes de recettes de la Région.

Comme d’habitude, les politiques flamands ont repris à leur compte la maxime “Ce que vous faites vous-même, vous le faites mieux”. Mais est-ce vraiment le cas? Le moins que l’on puisse dire est que l’administration fiscale flamande doit passer par un processus d’apprentissage et Anton van Zantbeek se montre sceptique: “Pour les taxes que le service avait déjà à son actif avant 2015, comme la taxe routière, cela a très bien fonctionné car il y a peu de place pour la discussion ou l’interprétation et parce qu’il y a peu d’émotions en jeu. Avec les droits de succession, c’est différent… Vlabel exprime parfois des points de vue osés alors qu’une administration doit appliquer la loi, et non l’interpréter pour des raisons activistes. Résultat, le tribunal de première instance, la cour d’appel et le Conseil d’Etat ont régulièrement reconnu les erreurs de l’administration flamande“.

Lire aussi | Il n’y a rien de mal à planifier sa succession

Différences et similitudes

La délégation de pouvoirs aux Régions a-t-elle permis de gagner en efficacité? Peut-être pas. La régionalisation des pouvoirs nécessite des compromis politiques. “Cette régionalisation se fait par bribes, précise Anton van Zantbeek. Pour les héritages, la porte d’entrée est flamande, mais pour les donations, la porte d’entrée est toujours fédérale. Les enregistrements d’actes de donation et de biens immobiliers dans les bureaux d’enregistrement de Flandre, de Bruxelles et de Wallonie passent tous par un fonctionnaire fédéral, qui les transmet ensuite au service fiscal flamand pour la Flandre. Ce service envoie ensuite la facture aux citoyens.”

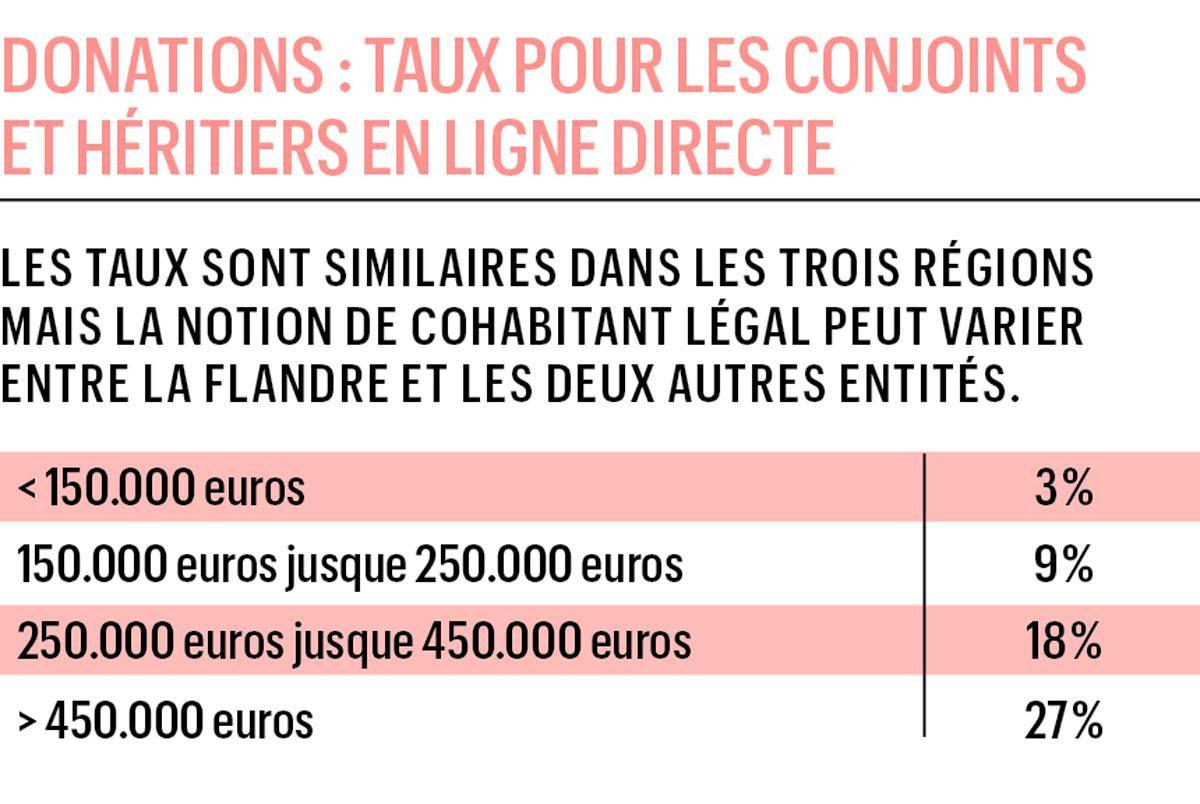

Les taux d’enregistrement des donations de biens meubles sont les mêmes en Flandre qu’à Bruxelles: 3% pour les cohabitants légaux et en ligne directe et 7% pour les autres. En Flandre, les personnes qui cohabitent de facto depuis au moins un an sont traitées de la même manière que celles qui vivent ensemble légalement. En Wallonie, les droits d’enregistrement sont de 3,3% pour les donations en ligne directe et pour les personnes en cohabitation légale. Récemment, le gouvernement wallon a adopté de nouvelles dispositions légales en matière de droits de succession et d’enregistrement, un des objectifs étant d’encourager l’enregistrement des donations mobilières. “Sont concernées: les donations mobilières non enregistrées pour lesquelles des droits de succession s’appliquent si le donateur décède endéans une période de 5 ans (au lieu de 3 ans auparavant), précise Typhanie Afschrift. L’allongement du délai de 3 à 5 ans est en vigueur uniquement en Région wallonne. En Flandre et à Bruxelles, le délai reste de trois ans. Et comme en matière de droits de succession, c’est en principe la Région du domicilie du défunt au jour du décès qui est compétente pour prélever les droits de succession.”

La Wallonie a récemment adopté de nouvelles dispositions légales pour encourager l’enregistrement des donations mobilières.

Les taux sont également les mêmes pour les dons de biens immobiliers. A Bruxelles et en Wallonie, les taux linéaires s’appliquent aux époux et aux cohabitants légaux. En Flandre, les personnes qui cohabitent effectivement depuis au moins un an bénéficient également du même taux.

Les taux de l’impôt sur les successions sont un gros casse-tête. La Wallonie compte le plus grand nombre de tranches dans les taux, ce qui renforce la progressivité de la taxation. Bruxelles se situe entre la Wallonie et la Flandre. Celle-ci ne connaît que trois taux progressifs pour les successions linéaires de biens meubles et immeubles: 3, 9 et 27%. En outre, les droits de succession en Flandre sont calculés séparément pour la partie mobilière, pour les conjoints et héritiers en ligne directe, et pour la partie immobilière de l’héritage. Cette répartition n’existe pas dans les autres Régions, ce qui signifie que l’on se retrouve plus rapidement dans une tranche de taux plus élevée. Le taux le plus élevé qu’un tiers ou un parent éloigné puisse avoir à payer sur une partie de son héritage est de 55% en Flandre. A Bruxelles et en Wallonie, il est de 80%. “Le taux le plus élevé en Wallonie était autrefois de 90%, mais la Cour d’arbitrage a jugé qu’il s’agissait d’une violation de la Constitution car un taux aussi élevé signifie en fait une quasi-expropriation”, précise Ayfer Aydogan, du cabinet d’avocats ECGB et professeur à l’Université d’Hasselt.

Il existe également des différences entre les Régions pour le partenaire cohabitant de fait du défunt. En Flandre, à partir d’une cohabitation d’un an, ce partenaire est soumis aux mêmes taux de droits de succession que l’époux(se) ou le (la) conjoint(e) légal(e) du défunt. A partir de trois ans de cohabitation, il est également exonéré des droits de succession flamands sur le logement familial, tout comme le conjoint légal. A Bruxelles et en Wallonie, cette égalité n’existe pas. Dans ce cas, le conjoint de fait est toujours soumis aux taux les plus élevés.

En Flandre, depuis le 1er juillet 2019, les personnes peuvent désigner un ou plusieurs amis ou parents éloignés qui pourront hériter ensemble d’une somme de 15.000 euros au taux le plus bas. Cela remplace en quelque sorte le legs en duo, supprimé en Région flamande. Le legs en duo est une technique permettant d’éluder (pour les amis ou parents éloignés) une partie des droits de succession en léguant son patrimoine à une bonne oeuvre, à charge pour celle-ci de payer les droits de succession (moins élevés) et de “ristourner” une partie de l’héritage au parent éloigné ou ami bénéficiaire. En Wallonie et à Bruxelles, le legs en duo reste toujours une possibilité avantageuse.

Dans notre dossier “Héritages et donations”, retrouvez:

- Shopping fiscal: déménager pour bénéficier au mieux des différentes législations et taxations régionales

- Refuser une succession: c’est possible… et parfois conseillé

- Taxe sur les assurances-vie en cas de décès: les trois Régions ont accordé leurs violons

- Donations mobilières: donner sans se dépouiller

- Transmission des entreprises familiales: des solutions sur mesure

- Pour les mauvais jours, pensez au mandat de protection extrajudiciaire

Et dans nos pays voisins?

Nos droits de succession et de donation ressemblent encore à ceux de la France et des Pays-Bas, estime Ayfer Aydogan. Nos voisins font également une distinction en fonction du lien entre le défunt et l’héritier, avec un système d’imposition progressif. “Il est intéressant de noter que cette progressivité est très simple aux Pays-Bas. Il n’existe que deux taux par catégorie d’héritiers, tandis que la France est allée plus loin dans sa tarification en taxant davantage les gros patrimoines. En Belgique, il importe peu qu’un enfant hérite d’un peu ou de beaucoup plus que 300.000 euros. Le taux reste le même à partir de ce montant.” Pourtant, il existe aussi des différences importantes. “Par exemple, la Belgique a des points de départ différents pour les droits de donation et de succession par rapport à la France ou l’Espagne, explique Emilie Van Goidsenhoven. Une donation ou un héritage n’est imposable en Belgique que si un résident belge est le donateur ou le testateur ou que si un bien belge est concerné. En Espagne, c’est l’inverse: c’est la personne qui reçoit le don ou l’héritage qui compte. Si le donataire, celui qui reçoit, est un résident espagnol, il doit payer des impôts en Espagne. L’Espagne prélève également des impôts lorsque le bien donné ou hérité est espagnol. En France, le champ d’application est beaucoup plus large qu’en Belgique et en Espagne. L’impôt est dû dès qu’il s’agit d’un bien français (mobilier ou immobilier) ou d’un Français, qu’il soit donateur, testateur ou bénéficiaire (si ce dernier a vécu en France pendant au moins six ans au cours des 10 dernières années).”

“Au cours des dernières décennies, une tendance à la réduction, voire parfois à la suppression, des droits de succession s’est marquée dans plusieurs pays, en même temps que les impôts sur la fortune étaient en général démantelés, raconte Typhanie Afschrift. Ce mouvement ne s’est pas manifesté en Belgique puisque les taux de taxation sont demeurés extrêmement élevés (jusqu’à 27 ou 30% en ligne directe selon les Régions, jusqu’à 70 ou 80% pour des personnes non apparentées). Cet impôt a en fait augmenté puisque les tranches du barème n’ont jamais été indexées depuis 1936. Le taux de 30% est trop rapidement atteint dans notre pays. Ces taux élevés s’adressaient à la base aux très grandes fortunes. Or, aujourd’hui, n’importe quel propriétaire atteint ces tranches élevées.”

Double imposition

Pour éviter que les personnes ne payent des impôts à la fois en Belgique et dans un autre pays, il existe des conventions de double imposition. “Mais en la matière, seules deux conventions ont été conclues par la Belgique: avec la Suède et la France, précise Emilie Van Goidsenhoven. De plus, ces conventions de double imposition ne s’appliquent qu’aux successions et non aux donations. La double imposition se produit donc régulièrement.” Contrairement à la Belgique, la France n’a pas accordé de taux favorable pour les dons. “En Belgique, l’objectif explicite était de faire en sorte que les actifs passent plus rapidement de l’ancienne à la jeune génération afin qu’ils entrent plus rapidement dans le circuit économique, explique encore Emilie Van Goidsenhoven. En France, les abattements, voire les exemptions, sont beaucoup plus importants. Par exemple, vous pouvez faire un don de 100.000 euros par parent à chaque enfant tous les 15 ans sans payer d’impôt. Pour une famille biparentale avec trois enfants, cela représente un total de 600.000 euros tous les 15 ans. Les gens en profitent massivement et enregistrent leurs dons. Car sans enregistrement, les dons en France sont ramenés dans la succession après le décès.” En Flandre et à Bruxelles, ce n’est le cas que si le testateur décède dans les trois ans suivant la donation. En Wallonie, cette période a été portée à cinq ans. Une autre différence singulière avec les pays voisins concerne les petits- enfants. “Alors que la Belgique et la France ne font aucune distinction entre les enfants et les petits-enfants, ce qui rend intéressant de sauter une génération et de laisser une partie de l’héritage directement aux petits- enfants, aux Pays-Bas, les petits- enfants sont soumis à des taux plus élevés que les enfants”, ajoute Ayfer Aydogan. En revanche, les Pays-Bas et la France ont en commun une large exonération des droits de succession pour le partenaire du défunt. “En France, le conjoint ou le partenaire cohabitant légal ne paye rien sur l’héritage et aux Pays-Bas, seulement à partir du moment où le partenaire hérite de plus de 700.000 euros environ, précise Ayfer Aydogan. En Belgique, ces exemptions sont beaucoup plus limitées. On peut se demander s’il est correct que le conjoint du défunt paye des droits sur un patrimoine qu’ils ont constitué ensemble. Lors de la réforme des droits de succession en Flandre en 2018, il a été brièvement question d’une totale exonération des droits de succession pour le partenaire du défunt, mais pour des raisons budgétaires, cette proposition a été abandonnée. Au lieu de cela, le partenaire a reçu un rabais de 1.500 euros. Le système des exonérations est également prévu pour les cadeaux en France et aux Pays-Bas, alors qu’il n’existe pas en Belgique.”

A quoi ressemblaient les impôts sur les successions et donations dans le passé?

On peut s’étonner des petites différences de régime entre les différentes Régions. Mais il fut un temps où les droits de succession constituaient un véritable patchwork. A l’époque féodale, certains héritiers devaient payer une sorte d’impôt embryonnaire au seigneur féodal pour être autorisés à continuer à cultiver une parcelle de terre appartenant au testateur. A la fin du Moyen Age, certaines villes ont introduit un impôt sur le transfert de richesse aux “étrangers” ou aux héritiers qui ne vivaient pas dans la cité.

Sous la domination française, tous ces régimes locaux ont été rationalisés. Les droits d’enregistrement ont été unifiés, qui ont jeté les bases du système fiscal actuel dans nos trois Régions. A savoir: une distinction entre les biens meubles et immeubles et des taux différents selon les liens de parenté entre testateurs et héritiers.

La ligne hollandaise

Sous le règne de Guillaume d’Orange, en 1818, les droits de succession ont été séparés des droits d’enregistrement pour la première fois. Un véritable droit de succession distinct a vu le jour, avec une exemption pour les héritiers en ligne droite. Les héritiers en ligne droite sont les enfants, petits-enfants et arrière-petits-enfants en aval et les parents, grands-parents et arrière-grands-parents en amont. Le législateur belge a longtemps suivi cette “ligne hollandaise”. Mais en 1851, l’impôt linéaire sur toutes les successions a été réintroduit (avec une exemption pour les petits héritages de 1.000 francs) tout simplement parce que le jeune gouvernement belge avait besoin d’argent. Et la classe sociale la plus riche et la plus puissante n’était pas encore mûre pour des taux d’imposition progressifs tels que nous les connaissons aujourd’hui et selon lesquels un héritage dépassant un certain plafond est taxé plus lourdement. Ces taux progressifs ne sont apparus qu’en 1961.

L’impôt sur le chagrin

L’impôt sur les successions a été le jouet de préférences politiques et philosophiques dès sa création. Il est vrai qu’il s’agit d’un impôt très lourd de signification et qu’il est perçu lors de la mort d’un proche, un moment particulièrement chargé en émotions. Réduire cet impôt (ainsi que celui sur les donations) reste donc un moyen par lequel un gouvernement peut facilement marquer des points. Pour preuve, les politiques n’hésitent pas à le surnommer “impôt sur le chagrin” dans leurs discours lorsqu’ils veulent le réformer. Certes, les impôts sur les successions et donations sont avant tout une source importante de revenus pour les Régions, mais c’est aussi un argument non négligeable pour gagner des voix à l’approche des élections.

“Si l’impôt sur les successions est sans doute l’un des impôts les plus anciens, celui sur les donations est assez récent, raconte Michel Maus, expert fiscal et professeur à la VUB. Il n’existe que depuis une vingtaine d’années et a pour but de faire rentrer plus rapidement l’argent dans les caisses de l’Etat.” Depuis le 1er janvier 2002, en vertu de la cinquième réforme de l’Etat, les Régions sont devenues compétentes en matière de taux d’imposition, de base d’imposition, d’exonérations et de réductions sur les droits de succession et de donation. Les chemins des Régions ont commencé à diverger mais en même temps, les Régions s’inspirent parfois les unes des autres.

Héritages et donations 2022

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici